Ổn định lạm phát và tỷ giá: cái nhìn ngắn hạn và dài hạn

|

Tuần trước, giới truyền thông quốc tế rộ lên với bài phân tích của IMF. Bài viết cho rằng các nền kinh tế mới nổi đang dẫn đầu sự phục hồi kinh tế toàn cầu. Mặc dù sự phục hồi đó đang chậm lại từ quí 3 năm nay do tăng trưởng kinh tế Mỹ bị chậm lại so với dự báo đầu năm, châu Âu tiếp tục khủng hoảng nợ công, hay kinh tế Nhật vẫn còn ì ạch, và cũng do Trung Quốc đang cố “làm nguội bớt” nền kinh tế để tránh tình trạng “bong bóng”.

Thêm vào đó là tin ước tính các nền kinh tế mới nổi ở châu Á sẽ nhận được các “dòng vốn nóng” đáng kể, khoảng trên 900 tỉ đô la Mỹ trong năm nay, tức là gấp rưỡi mức năm 2009.

IMF cũng đề nghị một loạt chính sách và biện pháp để trung hòa tác động của các dòng vốn đó lên kinh tế mỗi nước. Điều này nhắc chúng ta câu chuyện tương tự của dòng vốn gián tiếp gần 10 tỉ đô la Mỹ đã vào Việt Nam năm 2007 và gây không ít khó khăn cho tình hình vĩ mô năm đó.

Ngắn hạn: kiểm soát để tránh thiệt hại

Khi các nước láng giềng đang xôn xao với khó khăn “tiền vào nhiều” phải đối phó, thì Việt Nam lại đang khổ tâm với nỗi niềm của anh nhà nghèo nhận được “tiền vào ít”. Nhất là với tin dòng vốn nóng không vào Việt Nam, hay ngay cả nguồn FDI cũng đang chậm lại trong quí 3.

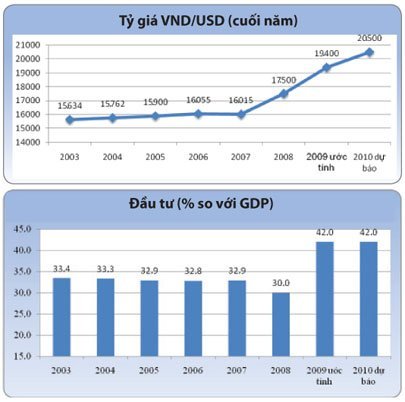

Nguyên nhân là lòng tin của giới đầu tư giảm dần trước tình trạng kinh tế vĩ mô còn nhiều mất cân đối, nhất là mức lạm phát sẽ tăng trở lại đến gần với hai con số, tỷ giá tiền đồng đã mất trên 10% trong vòng 12 tháng qua. Ngoài ra, niềm tin của giới đầu tư trong nước và các doanh nhân cũng ở tình trạng tương tự với lãi suất cao và thị trường tín dụng có nhiều biến động.

|

Vì vậy, với cái nhìn ngắn hạn, cần phải ổn định được lạm phát, tỷ giá và lãi suất để vừa tránh một cuộc khủng hoảng tiền tệ với các biến số vĩ mô có thể vượt vòng kiểm soát, vừa thu hút trở lại các dòng vốn trực tiếp và gián tiếp.

Sau nhiều tháng được kìm hãm, lạm phát tháng 9 tăng vọt 1,31% so với tháng 8 và tháng 10, tăng 1,05% so với tháng 9 (tăng 7,5% từ đầu năm).

Tình trạng tăng giá có thể tiếp tục trong hai tháng còn lại của năm do sự tăng cung tiền nhanh chóng trong quí 2 và 3, cũng như ảnh hưởng của giá dầu đang trở lại mức 85 đô la Mỹ/thùng và giá thực phẩm tăng trong hai tháng vừa rồi.

Nhưng quan trọng nhất là ảnh hưởng của tỷ giá sau kỳ điều chỉnh 2,1% vào tháng 8 vừa qua. Dự báo mức lạm phát cuối năm có thể tăng lên quanh mức 9,5-10% (nếu giá cả hai tháng tới tiếp tục tăng từ 1-1,2%), vượt xa mục tiêu là 7-8%.

Quan trọng nhất là tình hình tỷ giá ngày càng biến động theo chiều giảm giá mạnh của đồng Việt Nam trên thị trường tự do. Tỷ giá này đã lên vọt từ 19.500 đồng/đô la Mỹ vào đầu tháng 9 vượt qua mức cảnh báo tâm lý là 20.000 đồng trong tuần thứ ba của tháng 10 và đạt mức 20.500 đồng vào cuối tháng, thậm chí có lúc lên trên 21.000 đồng vào đầu tuần này.

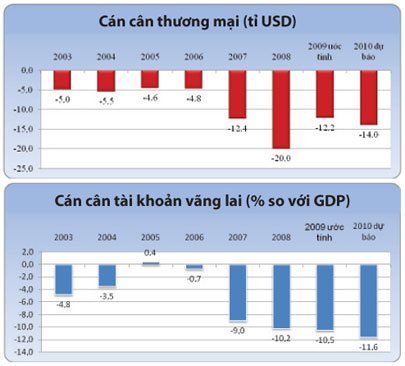

Những lo ngại hiển nhiên của thị trường về lượng vốn vay vượt quá bằng đô la Mỹ của khu vực ngân hàng sẽ tạo nên lực cầu mạnh về đô la Mỹ từ giờ đến cuối năm, khi những khoản vay đến hạn phải trả (dư nợ tín dụng bằng đô la Mỹ tính đến giữa tháng 10 đã tăng đến 52% trong khi tín dụng bằng tiền đồng chỉ tăng 14,6%). Chưa kể áp lực của cán cân thanh toán do thâm hụt thương mại vẫn ở mức cao và sự sụt giảm mạnh của tổng dự trữ ngoại hối chính thức.

|

Khi có dấu hiệu của dòng tiền nóng đổ vào Việt Nam và ngay cả FDI bắt đầu giảm, thị trường tiền tệ sẽ có thể bị ảnh hưởng khó kiểm soát bởi các lực đầu cơ trong nước và quốc tế, nếu thiếu những chính sách thích hợp và quyết đoán từ phía lãnh đạo ngành tài chính cùng những biện pháp tăng cường thông tin kinh tế.

Cam kết của Chính phủ về việc không điều chỉnh tỷ giá từ nay cho đến Tết Nguyên đán chính là để giải quyết vấn đề đầu cơ này và loại trừ yếu tố tâm lý. Bởi tỷ giá của tiền đồng một khi đang vượt quá mức tâm lý trên sẽ có thể gây ra một cuộc khủng hoảng làm mất niềm tin của dân chúng, nhất là giới đầu tư.

Điều đó có thể tạo ra các thiệt hại tài chính lớn hơn nhiều do “dòng xoáy” lạm phát - tỷ giá gây ra. Tỷ giá tiền đồng giảm sẽ làm tăng giá hàng nhập khẩu và tạo thêm áp lực lên CPI, rồi từ CPI lên cao trở lại sẽ lại gây áp lực giữ mặt bằng lãi suất cao và làm tiền đồng thêm mất giá.

Ngoài ra, vẫn còn vấn đề nan giải từ nhiều năm là nhập siêu và thất thu trong cán cân vãng lai.

Dài hạn: tái cơ cấu nền kinh tế

Nhìn xa hơn trong dài hạn, vấn đề ổn định vĩ mô - như sẽ được phân tích ngắn gọn dưới đây - cần có điều kiện tiên quyết là tái cấu trúc nền kinh tế, vốn đang kém hiệu quả, nhằm đạt được độ tăng trưởng bền vững và có chất lượng hơn trong thập niên tới.

Từ lý luận về dòng xoáy trên, cái nhìn dài hạn hơn về ổn định tỷ giá và lãi suất là việc cấp thiết phải kiểm soát mức lạm phát trở lại khoảng 4-5% mỗi năm. Điều này đòi hỏi nhiều phân tích định tính cũng như định lượng một cách khoa học hơn cho việc thiết lập và áp dụng chính sách tái cấu trúc và ổn định kinh tế một cách đồng bộ trên nhiều mặt:

|

- Thứ nhất là nghiên cứu định lượng để ấn định mức cung tiền thích hợp hàng năm nhằm đạt các mục tiêu tăng trưởng GDP, lạm phát và giảm cán cân thanh toán quốc tế/vãng lai bằng một phương pháp lập trình tài chính đơn giản (financial programming) được áp dụng ở nhiều nước.

Người viết bài đã áp dụng một phép tính hồi quy đơn giản (regression analysis) cho các dữ kiện thống kê hàng năm (1999-2007) và tìm thấy tổng phương tiện thanh toán (M2) đã tăng theo (%) hàng năm bằng 1,7 lần mức tăng (%) của GDP danh nghĩa.

Điều này hàm ý rằng mức cung tiền tăng nhanh so với GDP như vậy đã ẩn chứa một mức lạm phát hàng năm cao hơn mong muốn.

- Ngoài “tầng nổi” như trên do chính sách tiền tệ, “tầng ngầm” và là nguyên do tiềm ẩn đích thực của lạm phát ở Việt Nam là chính sách tài khóa với chi tiêu công quá mạnh trong khu vực đầu tư, gây nên tỷ lệ đầu tư/GDP ở mức 42% - cao thứ hai châu Á sau Trung Quốc - và hiệu quả đầu tư thấp đã gây nên áp lực lạm phát do làm giảm mức tổng cung tiềm năng (potential supply).

- Sau hết là việc cấp thiết phải tái cấu trúc kinh tế để làm giảm nhập siêu nếu muốn giảm áp lực lâu dài lên tỷ giá. Nhập siêu ở Việt Nam từ nhiều năm nay không phụ thuộc đơn giản vào tỷ giá mà là do cấu trúc sản xuất, rõ hơn là do xuất khẩu chỉ dựa vào nguyên liệu thô và chính sách gia công phụ thuộc rất nhiều vào nhập khẩu.

Nếu muốn cải thiện cán cân thương mại, cần nhiều nghiên cứu sâu về mô hình đầu vào - đầu ra cho Việt Nam. Cần áp dụng mô hình này vào cơ cấu sản xuất làm tăng giá trị gia tăng của các yếu tố nội địa trong xuất khẩu, và tăng yếu tố hiệu suất tổng hợp (total factor productivity), giảm đầu tư vốn trong phương trình sản xuất để làm giảm chỉ số ICOR đang quá cao của nền kinh tế.

(Theo Thời báo kinh tế Sài Gòn)

- Nguồn cung ngoại tệ sẽ được cải thiện mạnh mẽ

- Trung Quốc đánh tụt hạng tín nhiệm nợ Mỹ

- Bài học trong xây dựng cơ bản ở Cần Thơ

- Chất lượng chung cư mới ở Hà Nội: Đều đặn xuống cấp

- Tin tức bất động sản nổi bật tháng 11

- Khổ với đôla hai giá

- Tìm vốn ODA cho năm 2011

- Ngân hàng chạy nước rút tăng vốn 3.000 tỉ đồng

|

|

|

|

- Kết luận từ Thanh tra Chính phủ: Nhiều sai phạm tại Kho bạc Nhà nước

- Nhìn lại thị trường tiền tệ 7 tháng đầu năm và dự báo

- Việt Nam: Nghịch lý ngân hàng sống nhờ “bầu sữa” ngân sách

- Ông Nguyễn Thanh Nghị: “Đề án đặc khu sẽ là bước ngoặt cho Phú Quốc”

- Ngân hàng làm gì với thế hệ Y?

- Thế hệ Y và cuộc cách mạng trong ngân hàng bán lẻ

- Bắt sếp Tập đoàn Thiên Thanh, dự án tỉ đô ra sao?

- Nguy cơ nợ công Việt Nam thực sự nằm ở đâu?

- Nợ công và phần chìm của “tảng băng” doanh nghiệp nhà nước

- Bảo hiểm hưu trí tự nguyện 'cứu' quỹ bảo hiểm xã hội khỏi nguy cơ vỡ quỹ

Chuyển nhượng, cho thuê hoặc hợp tác phát triển nội dung trên các tên miền:

Hoa Đà Lạt

Giá vàng SJC

Thị trường vàng

Mua sắm - Tư vấn mua sắm

Nội thất gỗ

Nhà xuất khẩu Việt Nam

Món ngon Việt

Tư vấn nhà đẹp

Hỏi luật gia - Hội luật gia

Kho hàng trực tuyến

Việc làm online

Cho người Việt Nam

Sắc màu Việt

Quý vị quan tâm xin liên hệ: tieulong@6vnn.com

- TS. Phạm Thế Anh: Xác định các nhân tố quyết định lạm phát ở Việt Nam

- Lạm phát gia tăng: nỗi lo không chỉ riêng của Việt Nam

- Chiến tranh tiền tệ Mỹ -Trung: Âm mưu thiết lập trật tự thế giới mới ?

- Chính sách tiền tệ: thị trường tiền tệ liệu có rối loạn ?

- Chính sách tiền tệ: Điều chỉnh tỷ giá hối đoái và những tác động

- Dự báo xu hướng vận động thị trường tài chính 2010

- Lãi suất cho vay: Rủi ro pháp lý và sức chịu đựng của doanh nghiệp

- Ngân hàng nước ngoài tại Việt Nam "lách" luật kiếm siêu lợi nhuận?

- PGS.TS Trần Hoàng Ngân: 'Việt Nam không nên phá giá tiền đồng'

- Xu hướng thị trường nhà đất 2010: Nhận định từ các chuyên gia

- Đồng USD sẽ tăng giá trở lại trong năm 2010

- Đầu tư vào nhà đất vẫn là số một!