TS. Phạm Thế Anh: Xác định các nhân tố quyết định lạm phát ở Việt Nam

Bài viết này nhằm mục đích xác định các nhân tố quyết định lạm phát ở Việt Nam thông qua một phương pháp tiếp cận đơn giản. Mô hình ước lượng của chúng tôi sử dụng cơ sở lý thuyết về lạm phát cho một nền kinh tế nhỏ và mở. Các kiểm định về sự tồn tại của các mối quan hệ dài hạn như điều kiện ngang bằng sức mua và cân bằng của thị trường tiền tệ cũng được thực hiện để kiểm tra khả năng ảnh hưởng của chúng đến giá cả. Bài viết cố gắng đưa một một vài gợi ý thận trọng cho chính sách kiềm chế lạm phát ở Việt Nam trong giai đoạn thực hiện chính sách kích cầu.

Bài viết này nhằm mục đích xác định các nhân tố quyết định lạm phát ở Việt Nam thông qua một phương pháp tiếp cận đơn giản. Mô hình ước lượng của chúng tôi sử dụng cơ sở lý thuyết về lạm phát cho một nền kinh tế nhỏ và mở. Các kiểm định về sự tồn tại của các mối quan hệ dài hạn như điều kiện ngang bằng sức mua và cân bằng của thị trường tiền tệ cũng được thực hiện để kiểm tra khả năng ảnh hưởng của chúng đến giá cả. Bài viết cố gắng đưa một một vài gợi ý thận trọng cho chính sách kiềm chế lạm phát ở Việt Nam trong giai đoạn thực hiện chính sách kích cầu.

1. Cơ sở lý thuyết

Chúng tôi xây dựng một mô hình lý thuyết đơn giản về các nhân tố xác định lạm phát. Mục tiêu chính của mô hình này là nhằm phân tích tác động của các biến số khác nhau đến lạm phát ở Việt Nam. Về mặt lý thuyết, lạm phát có thể bị tác động bởi nhiều yếu tố khác nhau bao gồm1:

- Thặng dư cầu về hàng hóa và dịch vụ từ khu vực tư nhân

- Thặng dư cầu về các nhân tố sản xuất

- Thặng dư lượng tiền trong lưu thông dẫn đến thặng dư tổng cầu

- Thâm hụt tài khóa

- Cú sốc từ thế giới bên ngoài ảnh hưởng đến tỉ giá và xuất nhập khẩu

- Các yếu tố thuộc phía cung như năng suất lao động, chi phí đầu vào và hành vi thiết lập giá của doanh nghiệp

- Các nhân tố khác như chiến tranh, cú sốc giá cả hàng hóa đầu vào trên thế giới, sự kiểm soát giá cả. Ngoài ra, các yếu tố phi kinh tế khác như vai trò của thể chế, môi trường chính trị, văn hóa… cũng có thể ảnh hưởng đến lạm phát.

Tóm lại, các nhà kinh tế có thể chia các nhân tố xác định lạm phát thành bốn nhóm chính. Thứ nhất, đó là nhóm các nhân tố ảnh hưởng đến tổng cầu ví dụ như thặng dư cung tiền và thâm hụt tài khóa. Thứ hai, đó là nhóm các cú sốc thực hay cú sốc tổng cung ví dụ như sự mất giá của đồng nội tệ, sự gia tăng của tiền lương, lãi suất, thuế, và giá cả các yếu tố đầu vào. Thứ ba, đó là nhóm các yếu tố ảnh hưởng đến sự cứng nhắc của giá cả ví dụ như kì vọng, sự chậm thay đổi của giá cả và tiền lương do hành vi thiết lập giá,… Và cuối cùng là nhóm các yếu tố thể chế.

Trong một nền kinh tế thực, lạm phát có thể xảy ra do ảnh hưởng hỗn hợp của các nhân tố kể trên. Mô hình lý thuyết chúng tôi trình bày dưới đây chủ yếu dựa trên các nghiên cứu về lạm phát ở các nền kinh tế chuyển đổi ví dụ như Kim (2001) và Lissovolik (2003). Do sự hạn chế về số liệu phản ánh các cú sốc cung như tiền lương, năng suất lao động, giá cả các yếu tố đầu vào, nên mô hình chúng tôi xây dựng ở đây chủ yếu xem xét vai trò các yếu tố ảnh hưởng đến tổng cầu. Xuất phát điểm của mô hình này chính là mô hình IS – LM chuẩn cho một nền kinh tế nhỏ mở. Tất cả các biến số (trừ lãi suất) đều được biểu diễn dưới dạng logarit cơ số tự nhiên.

Lý thuyết kinh tế cho chúng ta biết, tại một thời điểm bất kì, mức giá chung của nền kinh tế (thể hiện qua chỉ số giá tiêu dùng CPI) là trung bình có trọng số của giá cả các hàng hóa thương mại (có trao đổi với thế giới bên ngoài) và giá cả hàng hóa phi thương mại (chỉ bán trong nước). (1)

(1)

trong đó ptlà mức giá chung, ptt giá cả hàng hóa thương mại, pnt giá cả hàng hóa phi thương mại, và  là tỉ trọng của hàng hóa thương mại trong giỏ hàng tiêu dùng.

là tỉ trọng của hàng hóa thương mại trong giỏ hàng tiêu dùng.

Giá cả hàng hóa thương mại của một nền kinh tế nhỏ mở được quyết định bởi thị trường thế giới và phụ thuộc vào giá cả ở nước ngoài, ptt và tỉ giá hối đoái, et. Sự gia tăng của giá cả nước ngoài và sự lên giá của đồng nội tệ sẽ dẫn đến sự gia tăng giá cả trong nước do vậy ta có:

(2)

(2) (3)

(3)trong đó

là tham số phản ánh mối quan hệ giữa tổng cầu và cầu về hàng hóa phi thương mại. Hàm cầu tiền được xác định như sau:

là tham số phản ánh mối quan hệ giữa tổng cầu và cầu về hàng hóa phi thương mại. Hàm cầu tiền được xác định như sau: (4)

(4) và

và  lần lượt là hệ số co dãn của cầu tiền thực tế theo thu nhập thực tế và lợi tức kì vọng. Thay phương trình (4) vào phương trình (3) chúng ta có:

lần lượt là hệ số co dãn của cầu tiền thực tế theo thu nhập thực tế và lợi tức kì vọng. Thay phương trình (4) vào phương trình (3) chúng ta có: (5)

(5) (6)

(6)2. Phương pháp ước lượng

Để xác định các nhân tố quyết định lạm phát trong mô hình thực nghiệm, chúng tôi thực hiện theo các bước sau: Thứ nhất, chúng tôi thực hiện việc kiểm định tính dừng của các chuỗi thời gian sử dụng trong mô hình thực nghiệm. Các chuỗi này, trừ lãi suất, đều ở dạng logarit cơ số tự nhiên và bao gồm chỉ số giá tiêu dùng (lp), tổng sản phẩm quốc nội (ly), cung tiền rộng M2 (lm), tỉ giá hối đoái danh nghĩa của đồng USD tính theo VND (lex), lãi suất tiền gửi (r), và giá dầu thô thế giới (loil). ở đây chúng tôi sử dụng giá dầu thô thế giới làm biến đại diện xấp xỉ cho mức giá thế giới. Nếu các chuỗi này là không dừng (hay có nghiệm đơn vị), chúng ta phải lấy sai phân cho tới khi nó có tính dừng trước khi đưa vào mô hình thực nghiệm. Giữa các chuỗi số không dừng có thể tồn tại mối quan hệ đồng tích hợp (mối quan hệ trong dài hạn).

Bước hai, chúng tôi sử dụng phương pháp phân tích đồng tích hợp của Engle – Granger (1987) và Johansen (1990) nhằm xác định khả năng tồn tại các mối quan hệ trong dài hạn giữa các biến. Với các biến số sử dụng trong mô hình, chúng tôi tập trung kiểm tra hai mối quan hệ dài hạn có thể có trong mô hình đó là: (i) mối quan hệ giữa các biến giá cả trong nước, tỉ giá, và giá cả thế giới (điều kiện ngang bằng sức mua – PPP) và; (ii) mối quan hệ giữa các biến trên thị trường tiền tệ bao gồm cung tiền, giá cả, thu nhập và lãi suất (đường LM).

Cuối cùng, chúng tôi sẽ thực hiện khảo sát mối quan hệ động trong ngắn hạn giữa lạm phát và các nhân tố xác định nó. Mô hình điều chỉnh sai số (ECM) có thể được sử dụng nếu tồn tại các mối quan hệ trong dài hạn kể trên.

2.1 Kiểm định tính dừng

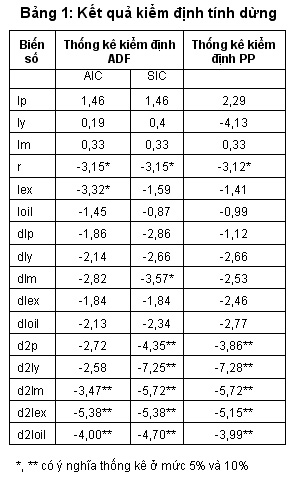

Các chuỗi thời gian chúng tôi sử dụng trong mô hình có thời gian từ quý 1 năm 1995 đến quý 4 năm 2008, thu thập từ các nguồn như Tổng Cục Thống Kê và Ngân Hàng Nhà Nước. Để kiểm định tính dừng của chuỗi thời gian chúng tôi dựa vào kiểm định ADF (Augmented Dickey-Fuller) truyền thống. Kiểm định PP (Phillips Peron) cũng được tham khảo để tăng thêm tính chính xác đối với kết luận về tính dừng của các chuỗi. Độ trễ trong kiểm định ADF được lựa chọn dựa trên các chỉ tiêu AIC (Akaike Information Criterion) và SIC (Schwarz Information Criterion). Ngoài ra, chúng ta có thể thực hiện kiểm định tự tương quan đối với sai số trong kiểm định về tính dừng nhằm lựa chọn được độ trễ hợp lý.

Kết quả kiểm định tính dừng trình bày trong Bảng 1 cho thấy biến lãi suất có tính dừng ở mức ý nghĩa 5% với cả hai loại kiểm định ADF và PP. Tất cả các chuỗi số còn lại đều không dừng thậm chí với sai phân bậc nhất theo mùa vụ. Sai phân bậc hai của các chuỗi này có tính dừng ở mức ý nghĩa 1%. Chúng ta có thể kết luận rằng tất cả các chuỗi số, trừ lãi suất, đều là tích hợp bậc hai, I(2). Sai phân theo mùa vụ của các chuỗi này là tích hợp bậc nhất, I(1). Còn sai phân bậc hai của chúng là tích hợp bậc không, I(0), hay có tính dừng. Do vậy, sai phân bậc hai của các chuỗi số này sẽ được sử dụng trong mô hình xác định các nhân tố quyết định lạm phát ở Việt Nam.

2.2 Xác định các mối quan hệ trong dài hạn

Phần này chúng tôi sử dụng các phương pháp phân tích đồng tích hợp khác nhau để xác định mối quan hệ trong dài hạn giữa các biến số được dự kiến sử dụng trong mô hình xác định lạm phát ở Việt Nam. Nếu các biến số sử dụng trong mô hình có một mối liên hệ nào đó với nhau theo các lý thuyết kinh tế thì trong dài hạn chúng sẽ không đi chệch khỏi mối quan hệ này. Với những biến số trong mô hình, hai mối quan hệ dài hạn có thể có mà chúng tôi xem xét ở đây là mối quan hệ ngang bằng sức mua và hàm cầu tiền.

Kết quả kiểm định tính dừng cho thấy sai phân bậc nhất theo mùa vụ của các biến này, trừ biến lãi suất, là tích hợp bậc nhất. Do vậy sai phân bậc nhất sẽ được sử dụng để kiểm định mối quan hệ đồng tích hợp.

a.Điều kiện ngang bằng sức mua

Các biến giá cả trong nước, giá cả quốc tế, và tỉ giá hối đoái có thể có mối quan hệ trong dài hạn, hay còn gọi là điều kiện ngang bằng sức mua. Do sự hạn chế về số liệu về giá trị xuất nhập khẩu và tỉ giá từ các thị trường khác nhau trên thế giới nên chúng tôi không thể tính được tỉ giá hối hối đoái hiệu quả danh nghĩa (nominal effective exchange rate). Biến tỉ giá chúng tôi sử dụng thay thế ở đây là tỉ giá VND/USD. Đồng thời, chúng tôi cũng dùng biến giá dầu thế giới làm biến xấp xỉ cho mức giá cả thế giới.

Kết quả của kiểm định đồng tích hợp đối với các biến này theo cả phương pháp Engle-Granger và Johansen cho thấy không có mối quan hệ đồng tích hợp giữa các biến này2. Do vậy cơ chế điều chỉnh sai số (ecm) của mối quan hệ này sẽ không được đưa vào mô hình xác định các nhân tố quyết định lạm phát.

b.Hàm cầu tiền

Các biến tổng phương tiện thanh toán, giá cả, thu nhập thực tế, và chi phí cơ hội của việc giữ tiền có thể có mối quan hệ với nhau trong dài hạn thông qua hàm cầu tiền. Lý thuyết kinh tế cho chúng ta biết rằng sự gia tăng của thu nhập thực tế hoặc sự giảm sút của chi phí cơ hội của việc giữ tiền sẽ dẫn đến sự gia tăng của cầu tiền. Do vậy, trong dài hạn các biến số này không thể tách rời nhau, hay nói cách khác chúng có quan hệ đồng tích hợp.

Kết quả kiểm định đồng tích hợp theo phương pháp Engle-Granger cho thấy có thể tồn tại mối quan hệ trong dài hạn giữa các biến kể trên. Thống kê kiểm định PP có ý nghĩa thống kê ở mức 1%, trong khi đó thống kê kiểm định ADF có ý nghĩa thống kê ở mức 10%. Bên cạnh đó, kết quả kiểm định theo phương pháp Johansen cho thấy có thể có tới 3 mối quan hệ đồng tích hợp giữa các biến số tổng phương tiện thanh toán, giá cả, thu nhập thực tế, và lãi suất. Các cơ chế tự điều chỉnh sẽ được đưa vào mô hình xác định lạm phát, tuy nhiên cơ chế nào không có ý nghĩa thống kê sau đó sẽ bị loại khoải mô hình.

2.3 Mô hình các nhân tố quyết định lạm phát

Mô hình ước lượng các nhân tố quyết định lạm phát trong ngắn hạn dựa trên phương trình (6) được xác định như sau:

(7)

(7)trong đó d2l chỉ sai phân bậc hai log của chỉ số giá tiêu dùng (p), giá dầu thế giới (oil), cung tiền (m), tỉ giá hối đoái (ex), và tổng sản phẩm quốc nội (gdp); r là lãi suất và; ecm là cơ chế điều chỉnh sai số. Nếu các tham số αi của các cơ chế tự điều chỉnh ecmj có ý nghĩa thống kê thì phương trình này hàm ý sự biến động lạm phát không chỉ phụ thuộc vào các nhân tố như hàm ý trong phương trình (6) mà còn phụ thuộc vào tốc độ điều chỉnh của các thị trường ngoại hối và thị trường tiền tệ.

3.Kết quả ước lượng

Chúng tôi giới hạn độ trễ tối đa của các biến ở độ trễ 8 (tương đương với 2 năm) và thực hiện ước lượng phương trình (7) theo phương pháp truyền thống. Những tham số không có ý nghĩa thống kê sẽ được loại bỏ dần khỏi mô hình. Kết quả cuối cùng được trình bày trong Bảng 2.

Mô hình gồm nhiều biến với các độ trễ khác nhau, hơn nữa các biến sử dụng trong mô hình ở dạng sai phân bậc hai nên việc đọc hiểu kết quả ước lượng không hề dễ dàng. Ví dụ biến phụ thuộc d2lp có nghĩa là sự thay đổi của tỉ lệ lạm phát (tính theo % thay đổi của chỉ số giá tiêu dùng so với cùng kì năm trước) của quý này so với quý liền kề trước đó. Do sự phức tạp này nên chúng tôi không đi sâu vào đọc hiểu ý nghĩa của từng tham số mà chỉ tập trung xác định xu hướng và độ trễ ảnh hưởng của các biến độc lập đối với lạm phát. Kết quả trình bày trong Bảng 2 cho ta một số hàm ý chung như sau:

Thứ nhất, kết quả ước lượng cho thấy lạm phát của quý trước có ảnh hưởng lớn đến lạm phát hiện tại. Điều này hàm ý sự ra tăng lạm phát ở Việt Nam thường kéo dài liên tiếp trong hai quý có thể do một số nguyên nhân như: Sự phản ứng chậm trễ của các chính sách kiềm chế lạm phát, tính chất “dai dẳng” của hành vi tăng giá, kì vọng thích nghi về lạm phát (tức là, nếu lạm phát trong thời kì trước ở mức cao, công chúng sẽ kì vọng mức lạm phát cao trong tương lai và gây ra lạm phát). Lạm phát ở các độ trễ 2, 5 và 7 cũng có tương quan với lạm phát hiện tại nhưng theo chiều ngược lại. Điều này cho thấy khoảng hai quý sau khi có sự gia tăng của lạm phát thì lạm phát thường có xu hướng giảm khi những chính sách kiềm chế lạm phát phát huy tác dụng.

Bảng 2 cũng cho thấy lạm phát trong nước trong thời kì này không chịu ảnh hưởng bởi sự thay đổi của giá dầu thế giới do chính sách trợ giá xăng dầu trong nước của Việt Nam. Sự thay đổi của tỉ giá cũng có những chiều hướng tác động trái chiều nhau và ở những độ trễ khác nhau đối với lạm phát. Sự mất giá của đồng nội tệ so với đồng USD có thể làm giá hàng nhập khẩu đắt hơn và làm tăng lạm phát trong nước. Tuy nhiên, nếu trong cùng thời gian đó đồng tiền của các nước mà Việt Nam nhập khẩu mất giá nhiều hơn so với đồng USD thì mối quan hệ trên có thể có chiều ngược lại. Việc sử dụng tỉ giá hối đoái hiệu quả danh nghĩa (tức là tỉ giá bình quân theo tỉ trọng thương mại từ các thị trường khác nhau) sẽ cho kết quả chính xác hơn. Tuy nhiên, sự hạn chế về số liệu không cho phép chúng tôi thực hiện điều đó.

Kết quả quan trọng của mô hình này nằm ở tác động của các biến thuộc chính sách tiền tệ. Kết quả ước lượng cho thấy sự thay đổi của cung tiền có tác mạnh đến lạm phát kể từ quý thứ ba trở đi sau khi thực hiện sự điều chỉnh chính sách. Do vậy những chính sách mở rộng cung tiền và tín dụng nhằm mục tiêu kích cầu như hiện nay cần phải thực hiện với sự cẩn trọng lớn và có cái nhìn dài hạn. Ngoài ra, kết quả đối với biến lãi suất cho thấy sự phản ứng chậm chạp của chính sách tiền tệ trong giai đoạn này đối với lạm phát. Biến lãi suất với độ trễ 1 có mối quan hệ dương đối với lạm phát hàm ý sự phản ứng của lãi suất đối với lạm phát mang tính thích ứng chứ không mang tính chủ động ngăn chặn. Tức là, khi lạm phát xảy ra rồi thì lãi suất được điều chỉnh tăng theo. Sự gia tăng của lãi suất chỉ có tác động làm giảm lạm phát kể từ quý thứ hai sau khi có lạm phát xảy ra. Kết quả này rõ ràng cho thấy công cụ lãi suất cần được sử dụng linh hoạt và phản ứng nhanh nhạy hơn đối với những sức ép lạm phát nhằm ngăn chặn những tác động tiêu cực của nó đối với nền kinh tế. Cuối cùng, dấu dương của các tham số đi liền với biến gdp phản ánh tác động cùng chiều của gdp, và do vậy là tổng cầu, đối với lạm phát ở các độ trễ khác nhau.

Các kiểm định sau ước lượng cũng được thực hiện nhằm đảm bảo tính hợp lý của mô hình. Kết quả kiểm định trình bày trong Bảng 3 cho thấy mô hình không có bệnh tự tương quan hay phương sai sai số thay đổi. Nhìn chung mô hình mô tả khá tốt sự biến động của lạm phát. Các biến độc lập có thể thích tới 87% sự biến động của lạm phát trong ngắn hạn.

Hình 1: Chuỗi thời gian - dạng logarit

Hình 2: Chuỗi thời gian - sai phân bậc nhất theo mùa vụ

Hình 3: Chuỗi thời gian - sai phân bậc hai

Hình 4: Lạm phát thực tế, lạm phát theo mô hình và sai số

---------------------------------------------------------------------------------------------

1 Tham khảo bài báo của Hendry (1999).

2 Kết quả kiểm định chi tiết sẽ được cung cấp nếu bạn đọc có yêu cầu.

Tài liệu tham khảo chính:

1. Hendry, David F., ”Does Money Determine UK Inflation over the Long Run?” In R. Backhouse and Salanti, A. (Eds.), Macroeconomics and the Real World. Oxford: Oxford University Press, 2000.

2. Kim, Byung-Yeon, ”Determinants of Inflation in Poland: a Structural Cointegration Approach.” Discussion Papers No. 16. Helsinki: Bank of Finland, Institute for Economies in Transition, BOFIT, 2001.

3. Lissovolik, Bogdan, ”Determinants of Inflation in a Transition Economy: the Case of Ukraine.” Working Paper No. 03/126. Washington, D.C.: IMF, June 2003

.

(TS. Phạm Thế Anh// Theo Tạp chí Kinh tế và Phát triển)

Bài thuộc chuyên đề: Tỷ lệ lạm phát ở Việt Nam ?

- Tỷ giá trên thị trường chính thức và tự do giảm: Tác động ngắn hạn, thách thức dài hạn?

- Lạm phát lên, lãi suất xuống: Con đường nào chúng ta sẽ đi?

- Hạ lãi suất bằng cách điều chỉnh giảm kỳ vọng lạm phát

- Bảo hiểm nông nghiệp: Sao vẫn “vườn không nhà trống”?

- Không đánh thuế nhà: Bất lực nhìn đầu cơ?

- OECD: Nâng dự báo về tăng trưởng kinh tế thế giới nhờ Châu Á

- Thuế vụ: bài học từ Hi Lạp!

- Sốt đất ở Hà Nội: Dấu hiệu của nạn "bong bóng"?

|

|

|

|

- Kết luận từ Thanh tra Chính phủ: Nhiều sai phạm tại Kho bạc Nhà nước

- Nhìn lại thị trường tiền tệ 7 tháng đầu năm và dự báo

- Việt Nam: Nghịch lý ngân hàng sống nhờ “bầu sữa” ngân sách

- Ông Nguyễn Thanh Nghị: “Đề án đặc khu sẽ là bước ngoặt cho Phú Quốc”

- Ngân hàng làm gì với thế hệ Y?

- Thế hệ Y và cuộc cách mạng trong ngân hàng bán lẻ

- Bắt sếp Tập đoàn Thiên Thanh, dự án tỉ đô ra sao?

- Nguy cơ nợ công Việt Nam thực sự nằm ở đâu?

- Nợ công và phần chìm của “tảng băng” doanh nghiệp nhà nước

- Bảo hiểm hưu trí tự nguyện 'cứu' quỹ bảo hiểm xã hội khỏi nguy cơ vỡ quỹ

Chuyển nhượng, cho thuê hoặc hợp tác phát triển nội dung trên các tên miền:

Hoa Đà Lạt

Giá vàng SJC

Thị trường vàng

Mua sắm - Tư vấn mua sắm

Nội thất gỗ

Nhà xuất khẩu Việt Nam

Món ngon Việt

Tư vấn nhà đẹp

Hỏi luật gia - Hội luật gia

Kho hàng trực tuyến

Việc làm online

Cho người Việt Nam

Sắc màu Việt

Quý vị quan tâm xin liên hệ: tieulong@6vnn.com

- TS. Phạm Thế Anh: Xác định các nhân tố quyết định lạm phát ở Việt Nam

- Lạm phát gia tăng: nỗi lo không chỉ riêng của Việt Nam

- Chiến tranh tiền tệ Mỹ -Trung: Âm mưu thiết lập trật tự thế giới mới ?

- Chính sách tiền tệ: thị trường tiền tệ liệu có rối loạn ?

- Chính sách tiền tệ: Điều chỉnh tỷ giá hối đoái và những tác động

- Dự báo xu hướng vận động thị trường tài chính 2010

- Lãi suất cho vay: Rủi ro pháp lý và sức chịu đựng của doanh nghiệp

- Ngân hàng nước ngoài tại Việt Nam "lách" luật kiếm siêu lợi nhuận?

- PGS.TS Trần Hoàng Ngân: 'Việt Nam không nên phá giá tiền đồng'

- Xu hướng thị trường nhà đất 2010: Nhận định từ các chuyên gia

- Đồng USD sẽ tăng giá trở lại trong năm 2010

- Đầu tư vào nhà đất vẫn là số một!