Đầu tư thời khủng hoảng: Chạy trời không khỏi nắng

Khi cố tìm chỗ đầu tư, hàng ngày họ đọc biết bao tin tức về những vụ bảo lãnh ngân hàng, khủng hoảng nợ công và khả năng suy thoái lần nữa. Hầu hết mọi kênh đầu tư đều đang gặp nguy. Cổ phiếu đã bước vào hai thị trường sút giảm trong chỉ hơn một thập niên và vẫn còn dễ bị rúng động trước khả năng xảy ra suy thoái ở các nước giàu; công trái không sinh lời đủ để tránh tác động của lạm phát đang tăng trở lại; hàng nguyên liệu (commodities) biến động nhiều và dễ bị rớt giá nếu Trung Quốc giảm cầu; bất động sản vẫn trong tình trạng đọng vốn sau thập niên bùng nổ vừa qua.

Nếu nhà đầu tư chọn sai thì coi như đại họa. Lịch sử có biết bao ví dụ những thị trường sút giảm xóa sạch tài sản trên diện rộng (xem bảng). Năm 1946, khi lợi suất công trái Anh giảm xuống tới 2,5% (mức hiện nay), trong 28 năm tiếp theo nhà đầu tư mất 3/4 giá trị thực (đã khử lạm phát). Người đổ tiền vào vàng lúc cao điểm trong thập niên 1980 đã chứng kiến giá giảm hai phần ba trong 20 năm tiếp sau đó. Người mua cổ phiếu Nhật vào đỉnh điểm năm 1989 hiện nay lỗ 80% giá trị danh nghĩa.

Nguồn: Credit Suisse Global Investment Returns SourcebookThời kỳ Mỹ Anh Đức Nhật Thế giới 1914-1918 -18 -36 -66 66 -21 1919-1928 372 234 18 30 208 1929-1931 -60 -31 -59 11 -53 1939-1948 24 34 -88 -69 -19 1949-1959 426 212 4.094 1.565 562 1973-1974 -52 -71 -26 -49 -47 1980-1989 184 319 272 431 255 1990-1999 279 188 148 -42 114 2000-2002 -42 -40 -58 -49 -44 2008 -37 -32 -43 -41 -40

Trước khi khủng hoảng xảy ra, thị trường tài sản tài chính tăng mạnh khá lâu khiến lợi suất giảm xuống, một phần là nhờ những yếu tố cơ bản vững chắc – tăng trưởng kinh tế ổn định và lợi nhuận công ty tăng lên – và một phần là do tâm lý giới đầu tư. Càng lạc quan, giới đầu tư càng định giá cao hơn cho cổ phiếu và trái phiếu, tạo ra suất sinh lời cao hơn, và do vậy càng thu hút thêm nhiều người mua.

Nhưng tác động tích cực đó không kéo dài mãi. Rốt cuộc giới đầu tư đã phải đối mặt với một lôgíc không thể lay chuyển: lợi suất của một tài sản lúc khởi đầu càng thấp, suất sinh lời dài hạn có thể hưởng trên tài sản đó càng thấp. Cổ phiếu là loại tài sản đầu tư đầu tiên cảm nhận được tác động này. Thời điểm năm 2000, trong lúc nhà nhà hào hứng với internet, lợi suất cổ tức của cổ phiếu Mỹ chỉ là 1%, mức thấp nhất trong lịch sử. Và hẳn nhiên, suất sinh lời thực của cổ phiếu trong 10 năm kế tiếp đó chỉ là 0,8% / năm.

Còn giảm đến đâu?

Nếu ta xếp hạng 75 năm thị trường chứng khoán Mỹ từ năm 1925 đến 2000 theo lợi suất, ai đã mua vào trong nhóm phần năm thấp nhất của lợi suất thì sau đó có suất sinh lời thực trung bình 3,1% trong mười năm; ai mua vào trong nhóm phần năm cao nhất của lợi suất thì hưởng được 10,7% (xem đồ thị 1).

Đồ thị 1

Hiện nay rủi ro nhiều, nhưng giới đầu tư nhìn đâu cũng thấy lãi thấp. Lãi suất ngắn hạn gần ở mức bằng không, trừ ở khu vực đồng euro với lãi suất hiện nay 1,5% – vẫn là suất sinh lời âm sau khi khử lạm phát. Công trái kỳ hạn 10 năm ở Mỹ, Anh, Đức và Nhật (các thị trường công trái có tính thanh khoản cao nhất) có lợi suất từ 1% tới 2,5%.; công trái kỳ hạn ngắn hơn có lợi suất càng ngắn hơn. Suất sinh lời ít ỏi như vậy là một phần của một chính sách có chủ đích: chính phủ và ngân hàng trung ương các nước muốn các công ty có khả năng tạo việc làm bắt đầu vay mượn trở lại. Ngay cả ở Wall Street, lợi suất cổ tức chỉ ở mức 2,1%, rơi vào nhóm phần năm thấp nhất. Kinh nghiệm cho thấy lợi suất thấp như vậy sẽ gắn với suất sinh lời thấp trong nhiều năm sắp đến. Đó là do di sản của những mức định giá cao ngất ngưỡng của Wall Street vào đỉnh điểm của bong bóng dotcom.

Tại sao lợi suất lại quan trọng đến thế? Suất sinh lời dài hạn của cổ phiếu bằng với lợi suất cổ tức khởi điểm cộng với tỉ lệ tăng trưởng cổ tức (cộng hay trừ bất cứ thay đổi nào về mức xếp hạng của thị trường). Nếu ta giả định rằng cổ tức Mỹ tăng trưởng đồng điệu với GDP, như vậy tỉ lệ tăng trưởng thực (sau lạm phát) khoảng 2,5%, do vậy suất sinh lời tổng cộng có thể khoảng chừng 4,5%.

Như vậy có thể hơi lạc quan. Biên lợi nhuận doanh nghiệp đang mấp mé mức cao nhất trong 50 năm, so với GDP, và do đó có thể giảm xuống. Ngoài ra, theo Elroy Dimson, Paul Marsh và Mike Staunton thuộc Trường Kinh doanh London, tỉ lệ tăng trưởng thực dài hạn của cổ tức Mỹ xưa nay thấp hơn tăng trưởng GDP: chỉ ở mức 1,4%. Cộng con số đó vào lợi suất cổ tức khởi điểm chỉ được suất sinh lời thực chừng 3,5%, thấp hơn nhiều so với mức trung bình trong lịch sử.

Hơn nữa, nếu lợi suất tăng (giả định mức cổ tức chi trả không thay đổi), giá cổ phiếu giảm xuống. Vì vậy nếu lợi suất cổ tức tăng lên gần với mức trung bình trong lịch sử, suất sinh lời thực sẽ giảm xuống thấp hơn nữa. Nghiên cứu của Deutsche Bank về suất sinh lời đầu tư dài hạn ước tính rằng nếu các mức định giá trở về mốc trung bình, suất sinh lời thực của cổ phiếu Mỹ trong mười năm tới chỉ là 0,6%. Vào đầu những thời kỳ tăng bùng nổ của thị trường cổ phiếu, chẳng hạn như giai đoạn 1948 hay 1982, lợi suất cao hơn mức hiện nay. Để mua vào ở mức lợi suất thấp hiện nay, nhà đầu tư cần phải tin rằng cổ tức sẽ tăng trưởng rất mạnh.

Đầu tư cổ phiếu thì ít lo về tác động của lạm phát hơn, nhưng cổ phiếu Mỹ vẫn có vẻ đắt nếu định giá dựa trên lợi nhuận hay giá trị tài sản. Căn cứ vào tỉ số P/E điều chỉnh theo chu kỳ kinh tế, cổ phiếu Mỹ giao dịch với tỉ số P/E 19,4, so với mức trung bình xưa nay là 16,4. Theo hãng nghiên cứu Smithers & Co, tỉ số Q (so sánh giá cổ phiếu với chi phí thay thế của tài sản ròng) cho thấy thị trường Mỹ đang giao dịch ở mức cao hơn 44% so với mức định giá trị trung bình dài hạn. Cổ phiếu Châu Âu có vẻ hấp dẫn hơn. Nỗi lo về khủng hoảng nợ đã khiến cổ phiếu Châu Âu thua kém Wall Street năm nay, khiến cho các mức định giá có vẻ rẻ hơn. Cổ phiếu ở khu vực đồng euro giao dịch với lợi suất 4,2%, và trong khu vực này tỉ số P/E điều chỉnh theo chu kỳ kinh tế là 11, theo hãng nghiên cứu Absolute Strategy Research. Nhưng cũng có lý nếu nghĩ rằng hiện nay nên giữ tiền mặt với lý do là tình hình có thể tệ hơn trước khi cải thiện.

Các thị trường mới trỗi dậy lại đáng thất vọng trong năm 2011. Nhiều nhà đầu tư hy vọng rằng thành tích tăng trưởng vững chắc của các nước đang phát triển sẽ giúp họ sinh lời hơn thị trường Mỹ và Châu Âu. Nhưng dù Trung Quốc và Ấn Độ vẫn tăng trưởng mạnh, sức mạnh đó chưa chuyển sang giá cổ phiếu; các thị trường chứng khoán mới trỗi dậy giảm 23% trong quý ba. Kết quả là cổ phiếu ở thị trường mới trỗi dậy hiện giao dịch ở mức định giá trị thấp hơn so với ở các thị trường đã phát triển. Giá rẻ có thể khiến cho giới đầu tư an tâm đôi chút, đặc biệt nếu xét đến triển vọng tăng trưởng xuất sắc ở những nước mới trỗi dậy.

Có nên đầu tư vào trái phiếu?

Nhìn bề mặt, nếu triển vọng u ám, công trái Mỹ là công cụ đầu tư tốt. Trong những đợt suy thoái trước đây, cổ phiếu Mỹ trung bình có suất sinh lời âm 15,3% trong khi công trái Mỹ có suất sinh lời dương 10,4%. Tuy có vẻ thấp, lợi suất công trái ở Mỹ, Anh và Đức có thể còn giảm nữa; ở Nhật (có tỉ số nợ công trên GDP cao hơn các nước kia), lợi suất kỳ hạn mười năm chỉ là 1%. Nỗi lo về Hy Lạp, Tây Ban Nha và Ý có lẽ đã đẩy giới đầu tư sang mua công trái Đức và Mỹ, kênh được cảm nhận là an toàn. Nhưng điều đó phụ thuộc vào lạm phát không đáng kể; và với lạm phát ở Mỹ hiện nay 3,8% và trung bình là 3,1% kể từ năm 1990, đây là một rủi ro lớn cho nhà đầu tư.

Lợi suất thấp như vậy không có nhiều chỗ cho sai lầm. Có thể so sánh lợi suất của công trái thông thường với lợi suất của trái phiếu có điều chỉnh theo lạm phát để hình dung kỳ vọng của thị trường về áp lực lạm phát. Ở Mỹ, cách tính này cho thấy lạm phát kỳ vọng trong 30 năm tới chỉ hơn 2%. Lạm phát ở Mỹ hiện nay là 3,8%, mức trung bình kể từ năm 1900 là 3,1%. Theo Dylan Grice, một chiến lược gia ở Société Générale, có vẻ như giới đầu tư đang đặt cược vào lạm phát thấp hơn mức trung bình trong lịch sử bất chấp việc hiện nay các ngân hàng trung ương đang in tiền.

Ngoài tâm lý đánh giá thấp về lạm phát, có thể còn ba yếu tố khác đang đẩy lợi suất xuống thấp. Ở phía ngắn hạn của đường cong lợi suất, lợi suất công trái được quyết định bởi kỳ vọng của giới đầu tư về lãi suất chính thức, và Quỹ Dự trữ Liên bang Mỹ đã gần như quyết tâm giữ lãi suất ở mức cực thấp hiện tại cho tới năm 2013.

Việc sử dụng biện pháp nới lỏng cung tiền để mua công trái có thể đã là một yếu tố làm giảm lợi suất dài hạn. Ngân hàng Trung ương Anh đã có đợt nới lỏng cung tiền lần hai vào đầu tháng 10, và Quỹ Dự trữ Liên bang Mỹ đã gợi ý rằng họ có thể dùng biện pháp này lần thứ ba.

Thứ ba, các ngân hàng trung ương Châu Á nắm giữ công trái như một cách quản lý tiền tệ của họ. Nếu như họ xem tỉ giá hối đoái ổn định là ưu tiên hàng đầu, họ có thể tương đối thả lỏng về lợi suất và suất sinh lời tương lai.

Thật khó biết liệu những yếu tố này là tạm thời hay lâu dài. Chẳng hạn nếu các ngân hàng trung ương bán công trái mà họ đã mua qua các đợt nới lỏng cung tiền thì sao?

Theo nghiên cứu của Deutsche Bank, nếu lợi suất trở về mức trung bình, người mua công trái Mỹ kỳ hạn 30 năm sẽ bị lỗ 3,3% / năm trong 5 năm tới, và 1,3% / năm trong 10 năm tới; công trái kỳ hạn 10 năm sẽ bị lỗ lần lượt là 4,3% / năm và 2% / năm.

Hiện thời, trái phiếu công ty là một số trong những chỗ tránh bão an toàn nhất. Lúc kinh tế ổn định, trái phiếu công ty có lợi suất cao hơn công trái vì có rủi ro cao hơn. Theo Standard & Poor’s, tỉ lệ vỡ nợ của trái phiếu công ty hiện rất thấp: trong 12 tháng tính tới tháng 9 năm nay, chỉ có 1,9% số trái phiếu bị vỡ nợ. Nỗi lo về suy thoái kinh tế khiến cho mức chênh lệch lợi suất đối với công trái đã tăng đáng kể. Theo James Tomlins thuộc tập đoàn quản lý quỹ đầu tư M&G, những trái phiếu Châu Âu có lợi suất cao hiện nay cao hơn 10 điểm phần trăm so với công trái. Như vậy, giới đầu tư có biên độ an toàn cao hơn. Nhưng, nếu kinh tế đình trệ, thậm chí trái phiếu công ty có thể lại rớt giá.

Đầu tư vào tài sản thực

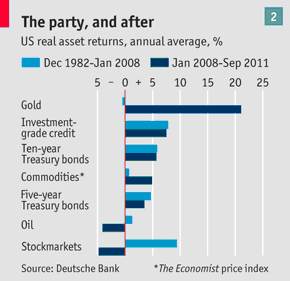

Ai muốn né tránh tác động của lạm phát có thể quan tâm hơn tới những tài sản thực (bất động sản hay hàng nguyên liệu) hơn là những tài sản trên giấy. Cho tới gần đây, vàng vẫn sinh lãi cao, dễ dàng trở thành kênh đầu tư hấp dẫn nhất kể từ khi khủng hoảng tín dụng bắt đầu vào năm 2007 (xem đồ thị 2)

Đồ thị 2

Vấn đề với vàng, và những commodities khác là: do không có lợi suất hay lợi nhuận nên khó định giá. Cầu từ Châu Á chắc chắn đã đẩy giá lên; những commodities không phải dầu đã tăng giá gấp ba trong thập niên vừa qua. Nhưng nếu kinh tế trượt vào suy thoái, giá commodities có thể giảm mạnh; giá đã giảm gần một nửa trong thời gian từ tháng 3 tới 12/2008. Năm nay, giá đã giảm khoảng 1/5 kể từ tháng 2.

Bất động sản là kênh ưa thích của nhà đầu tư cá nhân. Lãi suất cực thấp đã giảm áp lực đối với nhiều chủ sở hữu nhà. Do vậy, thước đo của tạp chí The Economist về giá nhà dựa trên tiền thuê cho thấy phần lớn các thị trường nhà có vẻ bị định giá quá cao (Mỹ là một trong những ngoại lệ). Nhưng các tổ chức tài chính đã siết chặt tiêu chuẩn cho vay kể từ những ngày cho vay bừa bãi của thời bùng nổ tín dụng dưới chuẩn; hiện nay người đi vay mua nhà cần phải đặt cọc nhiều hơn trước đây.

Điều đó khiến cho giới trẻ khó chen chân lên bậc thang bất động sản hơn, giảm cầu ở đáy thị trường. Khi những người thuộc thế hệ baby boomer về hưu và cần thanh lý giá trị đồng vốn kẹt trong ngôi nhà của mình, nguồn cung tăng lên sẽ là gánh nặng cho thị trường.

Rồi sẽ ra sao?

Lựa chọn của nhà đầu tư tùy vào suy đoán của họ về đoạn kết của cuộc khủng hoảng này. Hy vọng tốt nhất là chính phủ các nước sẽ “lò dò cũng mò qua sông”: bình ổn khủng hoảng nợ công Châu Âu, lèo lái những nền kinh tế đã phát triển trở lại con đường tăng trưởng 2-3% / năm, đồng thời vạch ra những kế hoạch có tính thực tiễn để giảm nợ công trong trung hạn. Nhưng nếu viễn tượng tươi đẹp đó không thành hiện thực, có thể ước đoán ba kịch bản như sau.

Khả năng thứ nhất: các nước đã phát triển sẽ cố gắng chấp nhận lạm phát để xử lý nợ công, có lẽ bằng cách nới lỏng cung tiền mạnh mẽ hơn. Sự tăng vọt của giá commodities hồi năm 2010 và đầu năm 2011 đã đẩy lạm phát cao hơn một năm trước đó ở từng nước trong khối G7, cũng như ở Brazil, Nga và Trung Quốc (Ấn Độ là ngoại lệ trong khối BRIC). Lạm phát thường cho thấy giới đầu tư chuyển sang vàng. Nhưng giá vàng đã cao ngất, và hầu hết các nhà kinh tế học nghĩ rằng lạm phát sẽ giảm xuống khi nền kinh tế toàn cầu chậm lại, như vậy lại không nên giữ vàng.

Khả năng thứ hai: chính phủ các nước Châu Âu có nước cờ sai lầm chết người, để cho Hy Lạp vỡ nợ trong hỗn loạn, mà không có biện pháp nâng đỡ thích hợp cho các ngân hàng trong khu vực hay bảo vệ những nền kinh tế lớn hơn như Ý và Tây Ban Nha. Kết quả có thể là GDP Châu Âu giảm mạnh, với những tác động lây lan sang những nước giàu khác. Nếu kịch bản này diễn ra, thì nên giữ công trái Mỹ.

Theo The Economist, các chính khách Châu Âu không thể quá ngu ngốc đến mức để đồng euro sụp đổ; rất có thể họ chẳng làm gì nhiều để giúp các nền kinh tế phương Tây tăng trưởng. Vì vậy The Economist cho rằng các nước giàu sẽ đối mặt với kịch bản thứ ba: đình trệ kinh tế kiểu Nhật. Suy thoái có thể xảy ra thường xuyên hơn so với thập niên 1980 và 1990, và tỉ lệ tăng trưởng chung sẽ ì ạch. Một kết quả như vậy sẽ khiến cho các nước đã phát triển rất khó xử lý nợ công của họ; sẽ có thêm nhiều nước rơi vào bẫy nợ kiểu Nhật.

Sẽ tốt hơn cho kinh tế toàn cầu nếu người có tiền tiết kiệm đầu tư vào cổ phiếu và trái phiếu công ty vào lúc này, thay vì đợi có tin khả quan hơn. Nhưng cũng dễ hiểu là họ ngần ngại chưa muốn đầu tư trong khi giới chính khách vẫn lừng khừng: Châu Âu không giải quyết được khủng hoảng Hy Lạp còn Washington thì không vạch ra được một kế hoạch kết hợp kích thích kinh tế ngắn hạn với một kế hoạch dài hạn để giảm thâm hụt ngân sách. Cũng chính vì thế các chính khách cần dứt khoát hành động: có như vậy mới khuyến khích người có tiết kiệm rút tiền cất dưới nệm để bỏ vào tài sản có khả năng sinh lời.

-----------------------------------------------------

Phạm Vũ Lửa Hạ dịch // Nguồn: Tia Sáng

Lược dịch từ hai bài:

1. Asset returns - I wouldn’t start from here, The Economist, 15/10/2011, http://www.economist.com/node/21532276

2. Investing during a crisis - Nowhere to hide, The Economist, 15/10/2011, http://www.economist.com/node/21532286

- Đổ vỡ tín dụng cá nhân: Khởi đầu hay kết thúc?

- Sáp nhập - hợp nhất: Liệu pháp cho ổn định?

- Kênh đầu tư vàng có rơi vào suy thoái?

- Lãi suất liên NH tăng nóng: Bình thường trong bất thường

- Nợ nước ngoài của Việt Nam có đi ngược xu hướng?

- Tính cách dẹp ‘loạn’ tỷ giá

- Tỷ giá leo thang

- G5 + 1 và nỗi lo lợi ích nhóm

|

|

|

|

- Kết luận từ Thanh tra Chính phủ: Nhiều sai phạm tại Kho bạc Nhà nước

- Nhìn lại thị trường tiền tệ 7 tháng đầu năm và dự báo

- Việt Nam: Nghịch lý ngân hàng sống nhờ “bầu sữa” ngân sách

- Ông Nguyễn Thanh Nghị: “Đề án đặc khu sẽ là bước ngoặt cho Phú Quốc”

- Ngân hàng làm gì với thế hệ Y?

- Thế hệ Y và cuộc cách mạng trong ngân hàng bán lẻ

- Bắt sếp Tập đoàn Thiên Thanh, dự án tỉ đô ra sao?

- Nguy cơ nợ công Việt Nam thực sự nằm ở đâu?

- Nợ công và phần chìm của “tảng băng” doanh nghiệp nhà nước

- Bảo hiểm hưu trí tự nguyện 'cứu' quỹ bảo hiểm xã hội khỏi nguy cơ vỡ quỹ

Chuyển nhượng, cho thuê hoặc hợp tác phát triển nội dung trên các tên miền:

Hoa Đà Lạt

Giá vàng SJC

Thị trường vàng

Mua sắm - Tư vấn mua sắm

Nội thất gỗ

Nhà xuất khẩu Việt Nam

Món ngon Việt

Tư vấn nhà đẹp

Hỏi luật gia - Hội luật gia

Kho hàng trực tuyến

Việc làm online

Cho người Việt Nam

Sắc màu Việt

Quý vị quan tâm xin liên hệ: tieulong@6vnn.com

- TS. Phạm Thế Anh: Xác định các nhân tố quyết định lạm phát ở Việt Nam

- Lạm phát gia tăng: nỗi lo không chỉ riêng của Việt Nam

- Chiến tranh tiền tệ Mỹ -Trung: Âm mưu thiết lập trật tự thế giới mới ?

- Chính sách tiền tệ: thị trường tiền tệ liệu có rối loạn ?

- Chính sách tiền tệ: Điều chỉnh tỷ giá hối đoái và những tác động

- Dự báo xu hướng vận động thị trường tài chính 2010

- Lãi suất cho vay: Rủi ro pháp lý và sức chịu đựng của doanh nghiệp

- Ngân hàng nước ngoài tại Việt Nam "lách" luật kiếm siêu lợi nhuận?

- PGS.TS Trần Hoàng Ngân: 'Việt Nam không nên phá giá tiền đồng'

- Xu hướng thị trường nhà đất 2010: Nhận định từ các chuyên gia

- Đồng USD sẽ tăng giá trở lại trong năm 2010

- Đầu tư vào nhà đất vẫn là số một!