Nợ công Việt Nam đã vượt xa ngưỡng an toàn

Theo Ủy ban Kinh tế, những khoản nợ xấu của khu vực DNNN mà rất có thể sẽ phải dùng NSNN để trả, là mầm mống đe dọa tính bền vững của nợ công Việt Nam. Riêng năm 2012, nghĩa vụ trả nợ xấp xỉ 5,4 tỷ USD, tương đương 4,5% GDP năm 2011.

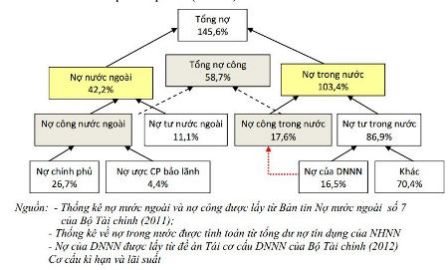

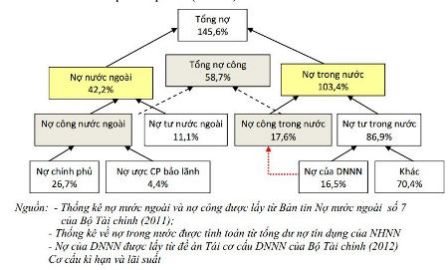

Tại bản thảo nghiên cứu Nợ công Việt Nam - Quá khứ và Tương lai do Ủy ban Kinh tế Quốc hội và Chương trình Phát triển Liên hợp quốc (UNDP) thực hiện, ghi nhận, số liệu ước tính đến hết năm 2011, tổng nợ công của Việt Nam vào khoảng 58,7% GDP. Trong đó, nợ công nước ngoài và nợ công trong nước lần lượt là 31,1% và 17,6% GDP.

Tuy nhiên, nhóm nghiên cứu cho rằng, rủi ro tiềm tàng lớn nhất đối với nợ công của Việt Nam có lẽ không phải ở những khoản nợ được ghi nhận trên sổ sách.

Theo đó, những khoản nợ xấu của khu vực doanh nghiệp nhà nước (DNNN) mà rất có thể sẽ phải dùng ngân sách nhà nước để trả mới là mầm mống đe dọa tính bền vững của nợ công Việt Nam.

Cụ thể, khoản nợ nước ngoài của khu vực tư nhân và DNNN không được chính phủ bảo lãnh chiếm 11,1% GDP. Ngoài ra, nợ trong nước của khu vực DNNN theo ghi nhận trong Đề án Tái cấu trúc DNNN của Bộ Tài chính năm 2012 cũng chiếm xấp xỉ khoảng 16,5%.

Nhóm nghiên cứu của Ủy ban Kinh tế và UNDP đánh giá, tính đến các con số kể trên, nợ công Việt Nam đã vượt xa so với ngưỡng an toàn (60% GDP) được khuyến cáo bởi các tổ chức quốc tế như Ngân hàng Thế giới (WB) hay Quỹ tiền tệ Thế giới (IMF).

Tại báo cáo thẩm tra về Kế hoạch phát triển KT-XH 5 năm 2011 - 2015 và năm 2012, Chủ nhiệm Ủy ban Kinh tế Nguyễn Văn Giàu đồng ý với Chính phủ, chỉ tiêu dư nợ công năm 2012 không quá 60% GDP, đến năm 2015 không quá 65% GDP, dư nợ của Chính phủ không quá 55% GDP, dư nợ quốc gia không quá 40% GDP.

Dự kiến, nợ công sẽ còn tăng đến 2015 và được đề xuất bắt đầu giảm từ 2016 nhằm tránh ách tắc trong phát triển KT-XH.

Nghĩa vụ trả nợ năm 2012 tương đương 4,5% GDP năm 2011

Báo cáo lưu ý, trong vài năm trở lại đây, quy mô của các khoản vay thương mại trong nợ nước ngoài với lãi suất cao đang có xu hướng tăng lên. Tính đến hết ngày 31/12/2010, đã có gần 6,8% tổng nợ nước ngoài của Chính phủ có lãi suất lên tới 6-10% và hơn 7% tổng nợ nước ngoài của Chính phủ có lãi suất thả nổi.

Bên cạnh đó, bản dự thảo báo cáo chỉ ra, cơ cấu kỳ hạn của các khoản nợ công trong nước cũng gây rủi ro khá lớn. Trong khi các khoản nợ nước ngoài có kỳ hạn dài tới vài chục năm, có hơn 88,7% nợ trái phiếu chính phủ và trái phiếu chính phủ bảo lãnh có kỳ hạn chỉ từ 2-5 năm.

Do vậy, nghĩa vụ nợ nước ngoài được dàn khá đều với 1,5-2 tỉ USD/năm, trong khi đó nghĩa vụ nợ trong nước lại dồn trong thời gian gần, với xấp xỉ 4,5-5 tỉ USD/năm trong vòng 4 năm tới. Như vậy, cùng với triển vọng cán cân ngân sách cơ bản tiếp tục thâm hụt thì sức ép phát hành trái phiếu để đảo nợ trong nước những năm tới là rất lớn.

Với tỉ trọng đang có xu hướng tăng nhanh trong những năm gần đây, nhóm nghiên cứu cho rằng, nợ công trong nước đang hàm chứa những rủi ro do lợi suất cao cộng với kỳ hạn ngắn của nó.

Chỉ tính riêng năm 2012, nghĩa vụ trả nợ lãi và gốc của Việt Nam lên tới xấp xỉ 5,4 tỉ USD hay tương đương với 4,5% GDP của năm 2011. Theo nhóm nghiên cứu, đây chính là những nguyên nhân chính của hiện tương chi tiêu công lấn át chi tiêu tư nhập, kết hợp lạm phát cao do sức ép tài trợ trái phiếu thông qua tăng cung tiền.

Theo số liệu được cung cấp bởi Kiểm toán Nhà nước, tính đến hết năm 2010 nợ phải trả nước ngoài dùng để cho vay lại tương đương 11,2 tỷ USD, tăng hơn so với 9,203 tỷ USD năm 2009. Trong đó, số dư mà Bộ Tài chính cho vay lại tại 11 tổ chức cho vay lại và 7 đơn vị vay lại khoảng 8,4 tỷ USD.

Lũy kế đến hết năm 2011, số tiền Bộ Tài chính ứng trả nợ thay cho các đơn vị được Chính phủ bảo lãnh vay công nước ngoài gần 2.437 tỷ đồng.

---------------

Theo Dân trí

Tuy nhiên, nhóm nghiên cứu cho rằng, rủi ro tiềm tàng lớn nhất đối với nợ công của Việt Nam có lẽ không phải ở những khoản nợ được ghi nhận trên sổ sách.

Theo đó, những khoản nợ xấu của khu vực doanh nghiệp nhà nước (DNNN) mà rất có thể sẽ phải dùng ngân sách nhà nước để trả mới là mầm mống đe dọa tính bền vững của nợ công Việt Nam.

Cụ thể, khoản nợ nước ngoài của khu vực tư nhân và DNNN không được chính phủ bảo lãnh chiếm 11,1% GDP. Ngoài ra, nợ trong nước của khu vực DNNN theo ghi nhận trong Đề án Tái cấu trúc DNNN của Bộ Tài chính năm 2012 cũng chiếm xấp xỉ khoảng 16,5%.

Nhóm nghiên cứu của Ủy ban Kinh tế và UNDP đánh giá, tính đến các con số kể trên, nợ công Việt Nam đã vượt xa so với ngưỡng an toàn (60% GDP) được khuyến cáo bởi các tổ chức quốc tế như Ngân hàng Thế giới (WB) hay Quỹ tiền tệ Thế giới (IMF).

Tại báo cáo thẩm tra về Kế hoạch phát triển KT-XH 5 năm 2011 - 2015 và năm 2012, Chủ nhiệm Ủy ban Kinh tế Nguyễn Văn Giàu đồng ý với Chính phủ, chỉ tiêu dư nợ công năm 2012 không quá 60% GDP, đến năm 2015 không quá 65% GDP, dư nợ của Chính phủ không quá 55% GDP, dư nợ quốc gia không quá 40% GDP.

Dự kiến, nợ công sẽ còn tăng đến 2015 và được đề xuất bắt đầu giảm từ 2016 nhằm tránh ách tắc trong phát triển KT-XH.

Nghĩa vụ trả nợ năm 2012 tương đương 4,5% GDP năm 2011

Báo cáo lưu ý, trong vài năm trở lại đây, quy mô của các khoản vay thương mại trong nợ nước ngoài với lãi suất cao đang có xu hướng tăng lên. Tính đến hết ngày 31/12/2010, đã có gần 6,8% tổng nợ nước ngoài của Chính phủ có lãi suất lên tới 6-10% và hơn 7% tổng nợ nước ngoài của Chính phủ có lãi suất thả nổi.

Bên cạnh đó, bản dự thảo báo cáo chỉ ra, cơ cấu kỳ hạn của các khoản nợ công trong nước cũng gây rủi ro khá lớn. Trong khi các khoản nợ nước ngoài có kỳ hạn dài tới vài chục năm, có hơn 88,7% nợ trái phiếu chính phủ và trái phiếu chính phủ bảo lãnh có kỳ hạn chỉ từ 2-5 năm.

Do vậy, nghĩa vụ nợ nước ngoài được dàn khá đều với 1,5-2 tỉ USD/năm, trong khi đó nghĩa vụ nợ trong nước lại dồn trong thời gian gần, với xấp xỉ 4,5-5 tỉ USD/năm trong vòng 4 năm tới. Như vậy, cùng với triển vọng cán cân ngân sách cơ bản tiếp tục thâm hụt thì sức ép phát hành trái phiếu để đảo nợ trong nước những năm tới là rất lớn.

Với tỉ trọng đang có xu hướng tăng nhanh trong những năm gần đây, nhóm nghiên cứu cho rằng, nợ công trong nước đang hàm chứa những rủi ro do lợi suất cao cộng với kỳ hạn ngắn của nó.

Chỉ tính riêng năm 2012, nghĩa vụ trả nợ lãi và gốc của Việt Nam lên tới xấp xỉ 5,4 tỉ USD hay tương đương với 4,5% GDP của năm 2011. Theo nhóm nghiên cứu, đây chính là những nguyên nhân chính của hiện tương chi tiêu công lấn át chi tiêu tư nhập, kết hợp lạm phát cao do sức ép tài trợ trái phiếu thông qua tăng cung tiền.

Theo số liệu được cung cấp bởi Kiểm toán Nhà nước, tính đến hết năm 2010 nợ phải trả nước ngoài dùng để cho vay lại tương đương 11,2 tỷ USD, tăng hơn so với 9,203 tỷ USD năm 2009. Trong đó, số dư mà Bộ Tài chính cho vay lại tại 11 tổ chức cho vay lại và 7 đơn vị vay lại khoảng 8,4 tỷ USD.

Lũy kế đến hết năm 2011, số tiền Bộ Tài chính ứng trả nợ thay cho các đơn vị được Chính phủ bảo lãnh vay công nước ngoài gần 2.437 tỷ đồng.

---------------

Theo Dân trí

[

Trở về]

- Bao giờ lãi suất hạ tiếp?

- Ngân hàng đang “xơi” 6% chênh lệch lãi suất?

- Ứng thêm 30 ngàn tỷ đồng từ tài khóa 2013

- Một nền kinh tế nợ xấu?

- Các hãng xếp hạng tín nhiệm có đáng tin?

- ADB: Dòng vốn lớn nhất sẽ đến Việt Nam

- CPI âm, giảm phát không còn là tín hiệu

- Đằng sau việc giấu nợ xấu, khoe lãi khủng là gì?

|

|

|

|

- Kết luận từ Thanh tra Chính phủ: Nhiều sai phạm tại Kho bạc Nhà nước

- Nhìn lại thị trường tiền tệ 7 tháng đầu năm và dự báo

- Việt Nam: Nghịch lý ngân hàng sống nhờ “bầu sữa” ngân sách

- Ông Nguyễn Thanh Nghị: “Đề án đặc khu sẽ là bước ngoặt cho Phú Quốc”

- Ngân hàng làm gì với thế hệ Y?

- Thế hệ Y và cuộc cách mạng trong ngân hàng bán lẻ

- Bắt sếp Tập đoàn Thiên Thanh, dự án tỉ đô ra sao?

- Nguy cơ nợ công Việt Nam thực sự nằm ở đâu?

- Nợ công và phần chìm của “tảng băng” doanh nghiệp nhà nước

- Bảo hiểm hưu trí tự nguyện 'cứu' quỹ bảo hiểm xã hội khỏi nguy cơ vỡ quỹ

Chuyển nhượng, cho thuê hoặc hợp tác phát triển nội dung trên các tên miền:

Hoa Đà Lạt

Giá vàng SJC

Thị trường vàng

Mua sắm - Tư vấn mua sắm

Nội thất gỗ

Nhà xuất khẩu Việt Nam

Món ngon Việt

Tư vấn nhà đẹp

Hỏi luật gia - Hội luật gia

Kho hàng trực tuyến

Việc làm online

Cho người Việt Nam

Sắc màu Việt

Quý vị quan tâm xin liên hệ: tieulong@6vnn.com

- TS. Phạm Thế Anh: Xác định các nhân tố quyết định lạm phát ở Việt Nam

- Lạm phát gia tăng: nỗi lo không chỉ riêng của Việt Nam

- Chiến tranh tiền tệ Mỹ -Trung: Âm mưu thiết lập trật tự thế giới mới ?

- Chính sách tiền tệ: thị trường tiền tệ liệu có rối loạn ?

- Chính sách tiền tệ: Điều chỉnh tỷ giá hối đoái và những tác động

- Dự báo xu hướng vận động thị trường tài chính 2010

- Lãi suất cho vay: Rủi ro pháp lý và sức chịu đựng của doanh nghiệp

- Ngân hàng nước ngoài tại Việt Nam "lách" luật kiếm siêu lợi nhuận?

- PGS.TS Trần Hoàng Ngân: 'Việt Nam không nên phá giá tiền đồng'

- Xu hướng thị trường nhà đất 2010: Nhận định từ các chuyên gia

- Đồng USD sẽ tăng giá trở lại trong năm 2010

- Đầu tư vào nhà đất vẫn là số một!