Vận dụng hợp lý lãi suất cơ bản

Lãi suất cơ bản (LSCB) là một trong những mắt xích quan trọng của hệ thống tài chính ngân hàng nói riêng và toàn bộ nền kinh tế nói chung. LSCB hiện nay đang là câu chuyện thời sự được quan tâm. Tại Diễn đàn “Áp lực lạm phát và chính sách tài chính - tiền tệ” do Báo Diễn đàn Doanh nghiệp tổ chức mới đây, ông Trần Quốc Quýnh - Hiệp hội Kinh doanh Vàng VN đã chia sẻ một số kinh nghiệm quốc tế.

Lãi suất cơ bản (LSCB) là một trong những mắt xích quan trọng của hệ thống tài chính ngân hàng nói riêng và toàn bộ nền kinh tế nói chung. LSCB hiện nay đang là câu chuyện thời sự được quan tâm. Tại Diễn đàn “Áp lực lạm phát và chính sách tài chính - tiền tệ” do Báo Diễn đàn Doanh nghiệp tổ chức mới đây, ông Trần Quốc Quýnh - Hiệp hội Kinh doanh Vàng VN đã chia sẻ một số kinh nghiệm quốc tế.

Tại VN từ năm 1997, Luật ngân hàng lần đầu tiên được Quốc hội thông qua, trong đó đã đưa ra định nghĩa “LSCB là lãi suất do NHNN công bố làm cơ sở cho các tổ chức tín dụng ấn định lãi suất kinh doanh”. Về mặt học thuật, sách giáo khoa đại học của các nước Âu, Mỹ đã từng có định nghĩa: LSCB là lãi suất thấp nhất, theo đó NHTƯ cho các ngân hàng thương mại và các định chế tài chính vay tiền. Lãi suất cơ bản được các NHTM và các định chế tài chính dùng làm căn cứ tính toán mức lãi suất của mình để thu tiền lãi trên số tiền mà họ cho khách hàng vay.

Hai định nghĩa trình bày trên cho thấy Luật ngân hàng của VN đã có mức độ hội nhập quốc tế khá rõ nét. Vấn đề còn lại là phương pháp vận dụng sao cho hợp lý, linh hoạt, kịp thời. Phải chăng NHNN VN nên có văn bản dưới luật quy định chi tiết về việc này ?

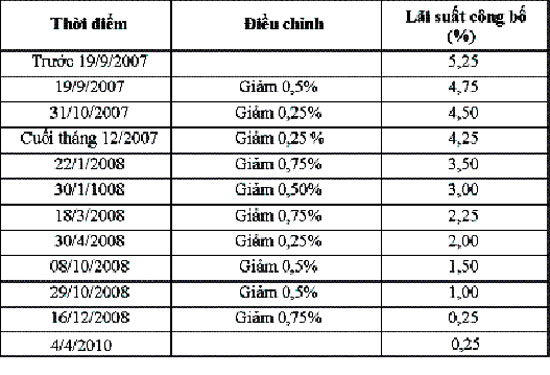

Diễn biến LSCB của Mỹ từ năm 2007 đến 4/4/2010

Kinh nghiệm quốc tế

Tại các nước thành viên WTO, tiêu biểu là nhóm nước G7, G8, G20, BRIC (Brazil, Russia, India, China) – tùy điều kiện kinh tế, xã hội của từng nước, song song với tên gọi LSCB, còn có các tên gọi lãi suất khác, nhưng thực chất vẫn thuộc phạm trù LSCB. Tại các nước phát triển kinh tế cao, thị trường chiết khấu và tái chiết khấu đã phát triển hoàn chỉnh đồng bộ, lãi suất tái chiết khấu của NHTƯ cũng được sử dụng như LSCB. Tại một số quốc gia khác, LSCB được mang cái tên đặc thù là “lãi suất cho vay của NHTƯ”. Ngoài ra, tại Hoa Kỳ, LSCB còn có tên gọi là “lãi suất cấp vốn Liên bang” (Federal Fund rate)... Tất cả những tên gọi biến dạng này, thực chất đều là LSCB.

Vận dụng LSCB thế nào là vấn đề quan trọng hàng đầu. Một số nước lập luận rằng: Việc điều hành lãi suất cơ bản là hoạt động kinh tế vi mô (microeconomics). NHTƯ có đầy đủ trách nhiệm và quyền lực để quyết định LSCB một cách độc lập, đồng thời chịu trách nhiệm kiểm tra, giám sát việc thực hiện của các NHTM (TCTD).

Trong những năm gần đây, hệ thống ngân hàng các nước gặp nhiều sự cố bất ngờ, khủng hoảng kinh tế toàn cầu bùng nổ, diễn biến phức tạp. Chính phủ nhiều nước đã phải mạnh tay bơm tiền từ ngân sách qua hệ thống ngân hàng để cứu nguy nền kinh tế, với số tiền khổng lồ lên đến hàng ngàn tỷ USD. Hoa Kỳ thực hiện kế hoạch TARP giá trị gần 1.000 tỷ USD. Trong bối cảnh đó, NHTƯ hầu hết các nước đều rất quan tâm việc điều hành LSCB sao cho sát thực tế, chuẩn xác, kịp thời, đơn giản và hiệu quả cao.

Ngân hàng trung ương Hoa Kỳ (Fed) từ ngày 19/9/2007 đến 4/4/2010 đã giảm LSCB xuống còn 0,25%. Trong cùng thời gian nói trên, ngân hàng trung ương Châu Âu (ECB) đã điều chỉnh LSCB xuống đến mức thấp hiện tại là 1%, NHTƯ Anh (BoE) xuống đến 1,5%, NHTƯ Nhật Bản BoJ xuống đến mức 0,1%, NHTƯ Australia (RBA) xuống 3,5% rồi gần đây lại nâng lên đến 6%.

Thực tế cho thấy LSCB là lãi suất rất thấp, nhưng không có nghĩa là NHTM phải cho vay đúng LSCB. Luật ngân hàng của nhiều nước cũng không quy định mức chênh lệch cao hơn bao nhiêu, mà do thị trường quyết định. Bản thân ngân hàng cho vay muốn lãi suất cao, nhưng người vay tiền muốn lãi suất thấp. Hai bên sẽ thương lượng và cuối cùng đạt được mức vừa phải, hai bên chấp nhận. Đó là quy luật thị trường dẫn đến “lãi suất thỏa thuận”. Quy luật này chỉ thực sự phát huy tác dụng khi cung và cầu tín dụng cân bằng, bình thường. Nếu trường hợp cung và cầu quá chênh lệch, nhiều khó khăn sẽ nổi lên. Mỗi nước có một phương pháp vận dụng khác nhau.

Phương pháp và trình tự điều chỉnh và quyết định công bố LSCB Hoa Kỳ như sau: Họp hội đồng thị trường mở Liên bang (OMC), nghe và thảo luận báo cáo của 12 đơn vị Cục Dự trữ Liên bang khu vực, 12 vị Chủ tịch Cục Dự trữ khu vực bỏ phiếu kín. Kết quả bỏ phiếu điều chỉnh LSCB do Chủ tịch Fed toàn Liên bang công bố. Khi cần thiết, Chủ tịch Fed Liên bang phải báo cáo điều trần (testify) trước Quốc hội Mỹ về chính sách tiền tệ, trong đó có chuyên đề lãi suất và các công việc liên quan khác đồng thời tiếp thu ý kiến của các nghị sĩ. Báo cáo điều trần này có thể thực hiện đột xuất, không nhất thiết chờ đến kỳ họp thường kỳ của Quốc hội (Hạ viện/ Thượng viện). Công việc họp của Quốc hội Mỹ thường được tiến hành theo từng chuyên đề, linh hoạt, gọn nhẹ, không tốn nhiều thời gian. Việc thảo luận, tranh cãi có thể thông qua nối mạng trực tuyến.

Chuyện lãi suất trong quan hệ quốc tế

Một câu hỏi nữa được đặt ra là các nước đối tác của Mỹ như VN có thể vay tiền USD theo LSCB của Mỹ không? Câu trả lời là có thể vay tiền USD nhưng phải theo lãi suất thị trường thương mại, không liên quan đến lãi suất cơ bản của Mỹ. Có hai hình thức các nước đối tác Mỹ có thể vay tiền: thứ nhất là tín dụng xuất khẩu với điều kiện thương mại, theo lãi suất LIBOR + khoản chênh lệch (từ 1 đến 2%) + các khoản chi phí khác, được đàm phán theo từng hợp đồng, từng dự án. Thứ hai là Chính phủ nước đối tác như VN có thể phát hành trái phiếu chính phủ bán ra thị trường quốc tế để vay USD, có thể đạt được thời hạn vay 5/10/15 năm hoặc hơn nữa cho đến 30 năm, nhưng lãi suất cũng không phải thấp. Ví dụ: năm 2005, Chính phủ VN đã phát hành trái phiếu chính phủ với số tiền theo mệnh giá 750 triệu USD (tiền thu được giao cho Vinashin sử dụng), thời hạn 5 năm, bán ra trên thị trường quốc tế với lãi suất 7,125%/năm. Ngoài ra, khoản vay đầu tiên này, trái phiếu Chính phủ VN phải bán thấp hơn mệnh giá 1% và phải chịu thêm phí bao tiêu (underwriting), phí quản lý,... nên lãi suất thực tế còn phải tăng thêm.

Đầu năm 2010, Chính phủ VN (Bộ Tài chính) vừa mới phát hành thêm 1 tỷ USD trái phiếu, với lãi suất 6,95%/năm, sẽ đến hạn vào ngày 29/1/2020. Lãi suất phía VN phải chịu về trái phiếu này được tính như sau: lãi suất trái phiếu Ngân khố Mỹ cùng loại 10 năm (3,62%/năm) + chênh lệch phụ thêm (3,33%/năm) = 6,95%/năm.

Ngoài ra, trái phiếu của Chính phủ VN phải chịu bán thấp hơn mệnh giá 28.777.000 USD (khuyến mãi), nghĩa là người mua chỉ phải trả tiền 971.223.000 USD và phía VN chỉ nhận được số tiền này , trong khi đó lãi suất được tính trên tổng số tiền 1 tỷ USD theo mệnh giá, chưa nói đến một số chi phí khác. Đáng chú ý là lãi suất trái phiếu Chính phủ VN vẫn đang phải chịu lãi suất cao hơn so với Indonesia (5,9%), Philippines (5,45%) và tương đương với Hy Lạp (7%), quốc gia đang lâm vào khủng hoảng nợ và thâm hụt ngân sách trầm trọng. Điều này cho thấy LSCB là chính sách của từng nước, chỉ được vận dụng trong thị trường nội địa nước đó mà thôi, không được áp dụng đối với tín dụng quốc tế giữa hai quốc gia khác nhau.

(Theo Diễn đàn doanh nghiệp)

- Tăng vốn theo lộ trình: Ngân hàng nhỏ tăng tốc tìm cổ đông chiến lược

- Đầu tư ra nước ngoài: cần chính sách hỗ trợ

- Cảnh giác khi vay ngoại tệ

- Tia sáng cuối đường hầm

- Chính sách tiền tệ: Sự "đánh đổi" có thực sự đáng giá?

- Vàng nhảy giá, vì sao?

- Quỹ công chúng vẫn chưa hấp dẫn trở lại

- Vì sao đồng NDT lại “nhảy điệu tango” với đồng đô la?

|

|

|

|

- Kết luận từ Thanh tra Chính phủ: Nhiều sai phạm tại Kho bạc Nhà nước

- Nhìn lại thị trường tiền tệ 7 tháng đầu năm và dự báo

- Việt Nam: Nghịch lý ngân hàng sống nhờ “bầu sữa” ngân sách

- Ông Nguyễn Thanh Nghị: “Đề án đặc khu sẽ là bước ngoặt cho Phú Quốc”

- Ngân hàng làm gì với thế hệ Y?

- Thế hệ Y và cuộc cách mạng trong ngân hàng bán lẻ

- Bắt sếp Tập đoàn Thiên Thanh, dự án tỉ đô ra sao?

- Nguy cơ nợ công Việt Nam thực sự nằm ở đâu?

- Nợ công và phần chìm của “tảng băng” doanh nghiệp nhà nước

- Bảo hiểm hưu trí tự nguyện 'cứu' quỹ bảo hiểm xã hội khỏi nguy cơ vỡ quỹ

Chuyển nhượng, cho thuê hoặc hợp tác phát triển nội dung trên các tên miền:

Hoa Đà Lạt

Giá vàng SJC

Thị trường vàng

Mua sắm - Tư vấn mua sắm

Nội thất gỗ

Nhà xuất khẩu Việt Nam

Món ngon Việt

Tư vấn nhà đẹp

Hỏi luật gia - Hội luật gia

Kho hàng trực tuyến

Việc làm online

Cho người Việt Nam

Sắc màu Việt

Quý vị quan tâm xin liên hệ: tieulong@6vnn.com

- TS. Phạm Thế Anh: Xác định các nhân tố quyết định lạm phát ở Việt Nam

- Lạm phát gia tăng: nỗi lo không chỉ riêng của Việt Nam

- Chiến tranh tiền tệ Mỹ -Trung: Âm mưu thiết lập trật tự thế giới mới ?

- Chính sách tiền tệ: thị trường tiền tệ liệu có rối loạn ?

- Chính sách tiền tệ: Điều chỉnh tỷ giá hối đoái và những tác động

- Dự báo xu hướng vận động thị trường tài chính 2010

- Lãi suất cho vay: Rủi ro pháp lý và sức chịu đựng của doanh nghiệp

- Ngân hàng nước ngoài tại Việt Nam "lách" luật kiếm siêu lợi nhuận?

- PGS.TS Trần Hoàng Ngân: 'Việt Nam không nên phá giá tiền đồng'

- Xu hướng thị trường nhà đất 2010: Nhận định từ các chuyên gia

- Đồng USD sẽ tăng giá trở lại trong năm 2010

- Đầu tư vào nhà đất vẫn là số một!