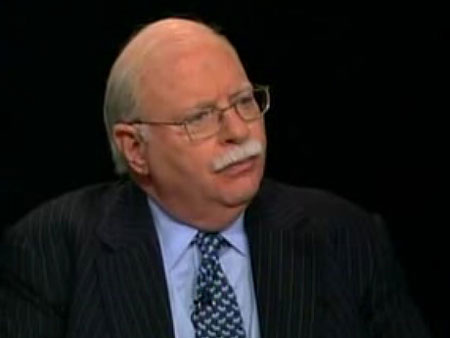

Mười “Kỳ tài” đầu tư hàng đầu thế kỷ 20: Michael Steinhardt, sẵn sàng mạo hiểm

Nếu bạn đầu tư 10.000 USD vào Quỹ tự bảo hiểm thuộc công ty Steinhardt Partners do Steinhardt quản lý vào tháng 7 năm 1967 khi công ty vừa được thành lập, thì 20 năm sau bạn sẽ có 1 triệu USD. Nếu trừ đi khoản hoa hồng, lãi suất hàng năm của bạn là 27%.

Quỹ đầu tư do Michael Steinhardt quản lý đạt lợi nhuận cao suốt 20 năm, đó được xem như một kỳ tích trong lịch sử ngành đầu tư.

Nguyên tắc đầu tư của Steinhardt là: sẵn sàng mạo hiểm. Năm 1972, ông bán hết cổ phiếu đình đám, được đánh giá là “vestal virgins” tại thời điểm đó, gồm cổ phiếu của: Palaroid, Xerox, Avon,… Khi ấy, hệ số P/E của những cổ phiếu này tăng giá gấp 30-35 lần.

Nhà giao dịch của những sách lược

Có thể coi Steinhardt như là một nhà giao dịch với những sách lược. Đầu tiên, ông hình thành cho mình khái niệm tổng quát với những thông tin dạng như: yên Nhật tăng giá, lạm phát đang xấu đi, cổ phiếu dầu khí sắp tăng mạnh v.v... Sau đó, ông bắt tay tìm kiếm cổ phiếu. Vì đã trả một khoản hoa hồng, ông liên tục nhận được điện thoại từ phố Wall, người ta cung cấp cho ông những thông tin có lợi cho giao dịch. “Chúng tôi sẽ điều chỉnh thấp lãi suất dự tính trong quý sau của công ty điện khí thông dụng.” “Hoa kỳ nâng bậc tín nhiệm tín dụng của Brasil”. “Một số công ty có sức ảnh hưởng rất lớn đến thị trường Phố Wall, ở một mức độ nào đó, cách nghĩ của họ sẽ tác động đến hướng đi của thị trường.”

Khi chuyên gia phân tích chính của các công ty này có những nhận định mới, Steinhardt muốn mình là người nhận được cú điện thoại đầu tiên. Không phải vì quan điểm của các chuyên gia chắc chắn đúng, nhưng chỉ cần những người nhận điện thoại của Steinhardt ngay sau đó đồng tình với quan điểm của chuyên gia là đủ.

Đối với những nhà đầu tư giao dịch trong ngày như Steinhardt, những sự việc đang hoặc vừa mới diễn ra mới là hiện thực. Những sự việc phát sinh trong thời gian dài, nằm trong những báo cáo nghiên cứu trường kỳ về thị trường Phố Wall đều là sự việc của tương lai – thuộc về thế giới ảo.

Ông nói: “Tôi ngưỡng mộ những nhà đầu tư có thể giữ một cổ phiếu vài năm trời! Họ đủ kiên nhẫn để chờ đợi những điều có thể phải mất một thời gian rất dài mới xảy ra. Trên đời này, không có nhà đầu tư thành công nào ít gặp được cơ hội mà lãi suất từ các giao dịch đơn lẻ gấp 2 đến 3 lần hơn tôi. Tôi không đòi hỏi quá nhiều. Tuy nhiên, phần lớn lợi nhuận tôi kiếm được đều dựa vào các sản phẩm đầu tư kéo dài 1 năm trở lên.”

Nhưng, thành công của Steinhardt phần lớn nhờ vào những giao dịch trong ngày. Thậm chí ông đầu cơ cả hướng đi ngắn hạn của toàn bộ thị trường. Có lúc ông vay tiền làm lớn, cũng có lúc chỉ giữ vốn đầu cơ thuần.

Quỹ tự bảo hiểm đầu tiên của Steinhardt thuộc công ty Steinhardt Partners. Khi đã chắc chắn, Steinhardt sẽ tận dụng tối đa “chiếc đòn bẩy”. Một trong những ví dụ cho điều này là tại thời điểm cổ phiếu IBM chuẩn bị công phá vào năm 1983 đã nói ở trên. Một lần khác, vào năm 1981, Steinhardt tin chắc trái phiếu chính phủ trung hạn sẽ tăng giá mạnh. Ông đã dùng khoản tiền mặt 50 triệu USD của mình và vay thêm 200 triệu USD để mua vào trái phiếu chính phủ Mỹ kỳ hạn 5 năm, với tổng trị giá 250 triệu USD. Sau đó, ông sốt ruột chờ đợi mức lãi suất sẽ hạ. (Khi đó, trên bảng nợ của Quỹ xuất hiện con số thâm hụt 1000 USD). Ông đã mất đi một vài khách hàng, nhưng cuối cùng ông đã thu về 250 triệu USD. Trong đó, Quỹ của ông chỉ bỏ ra 50 triệu USD đã kiếm được 40 triệu USD.

Kỹ xảo giao dịch

“Khi nhận được báo cáo của chuyên gia phân tích, tôi sẽ suy nghĩ trong 5 phút và đưa ra quyết định. Các chuyên gia thường cung cấp những tin dự báo như: doanh thu của công ty nào đó sẽ tăng trong quý tới, hay cấp quản lý của công ty nào đó có biến động nhân sự. Tôi nghiêng về cách “quản lý bị động” – tức là trao cho bộ phận phân tích thị trường phần lớn quyền quyết định. Nếu công việc không trôi chảy, tôi sẽ xem xét kỹ lưỡng hơn bản báo cáo phân tích. Vai trò của tôi giống như một tổng chủ huy, xác định tổng mức đầu tư và mức độ rủi ro cho phép.”

“Tôi tự nhận thấy trách nhiệm của mình là, tận dụng mọi phương thức có thể để thu được lợi nhuận cao nhất, chứ không phải cố gắng “nắn nót” tạo nên một phong cách đầu tư đặc biệt. Hàng ngày tôi vẫn tự hỏi mình, tỷ lệ lỗ-lãi đã đạt yêu cầu chưa? Tôi có khoảng 4, 5 nhân viên phụ trách liên hệ với 80-90 nhà môi giới chứng khoán, để chúng tôi sẽ có thể sử dụng tối đa thông tin từ phố Wall. Nếu chỉ thực hiện giao dịch dài hạn, tôi sẽ không gặt hái được thành công như ngày nay.”

Steinhardt cảnh báo những nhà đầu tư muốn mua cổ phiếu giá rẻ (những cổ phiếu giá rẻ chỉ có tính giai đoạn): những cổ phiếu đó có khả năng sẽ tiếp tục xuống giá. Nhà đầu tư cần phải tính đến các nhân tố khác như: hệ số P/E, xu thế phát triển ngành công nghiệp, vị trí của công ty trong bối cảnh cạnh tranh thị trường.

“Tôi lựa chọn sản phẩm đầu tư dài hạn dựa trên những triển vọng lâu dài. Nhưng, điều đó không có nghĩa tôi sẽ ôm khư khư khoản đầu tư đó cho đến một thời điểm cố định. Tôi hay nói với nhân viên của mình rằng, cần xây dựng những quyết sách đầu tư trên cơ sở lâu dài, dù cho hiện tượng mà bạn đặt cược có thể sẽ không xảy ra. Tôi thường đặt ra giả định: thị trường sẽ phản ứng ra sao đối với triển vọng lâu dài?”

Bán khống cổ phiếu

Steinhardt rất hài hước khi nói rằng, trên thực tế, nhiều người trong đó có ông, luôn phải điều chỉnh tâm lý khi bán khống cổ phiếu, để trấn áp suy nghĩ rằng bản thân đang đứng ở phía “đen tối”, đối lập với quốc gia, với gia đình và những giá trị truyền thống. Hơn nữa, không dễ dàng khi phải vượt qua những quan điểm kiểu như: bán khống sẽ phải chịu tổn thất vô cùng lớn, thậm chí có thể là 100%.

Nhưng, nguyên tắc đầu tư của Steinhardt là: sẵn sàng mạo hiểm. Năm 1972, ông đã bán hết cổ phiếu đình đám đang rất “hot” và được đánh giá là “vestal virgins” tại thời điểm đó, như cổ phiếu của: Palaroid, Xerox, Avon,… Khi ấy, hệ số P/E của những cổ phiếu này tăng 30-35 lần.

Nhưng, điều khiến ông chán nản là, những cổ phiếu này vẫn tiếp tục tăng giá, đỉnh điểm là khi hệ số P/E tăng 40-45 lần. Thậm chí, khi thị trường sụp đổ vào năm 1973, nó còn tăng giá nhanh hơn trước.

Cổ phiếu mà Steinhardt tâm đắc nhất là cổ phiếu của công ty King Resources. Trước khi công ty này bị phá sản, ông đã thu được khoản lợi nhuận gấp 7-8 lần vào năm 1968. “Chúng tôi là những kẻ đại ngốc vì đã ngây thơ tin lời họ. Tôi bán khống cổ phiếu này chỉ vì nó tăng giá quá nhanh.”

Steinhardt thường xuyên và rất khách quan trong việc đánh giá các quyết sách đầu tư của mình, ông kiểm tra các tổ hợp đầu tư của công ty nhiều lần mỗi ngày. Ông tập trung vào những hạng mục đầu tư có biểu hiện không tốt và tìm ra nguyên nhân. Có thể do quyết định sai lầm, có thể do hiện tượng khách quan, nhưng ông sẽ không “để yên” cho cổ phiếu này, cho đến khi ông xác định chắc chắn biến động là do nhân tố khách quan của thị trường.

Ông thích sở hữu những cổ phiếu có sức hấp dẫn với người giao dịch, bởi vậy, ông luôn đi trước thị trường.

(Theo Nam Anh // Tamnhin)

- Từ kẻ vô danh thành người giàu nhất Trung Quốc

- Evan Williams và sự tích Twitter

- “Đại tá” Konstantin Grigoryan

- Mười “Kỳ tài” đầu tư hàng đầu thế kỷ 20: Ralph Wanger, tìm kiếm những công ty quy mô nhỏ nhưng giàu tiềm năng

- Chuyện về hai nhà quản lý

- Bill Gates là người quyền lực nhất làng công nghệ

- Mười “Kỳ tài” đầu tư hàng đầu thế kỷ 20: Gary Brison và giấc mơ toàn cầu hoá

- Tỉ phú Nga Roustam Tariko: “Đừng leo lên lưng cọp nếu chưa tìm ra sự độc đáo"

|

|

|

|

- Về tay người Thái, dấu chấm hết cho hàng Việt ở Metro?

- Núi tiền khổng lồ của chúa đảo Tuần Châu

- Từ 'Share a Coke' đến tư duy truyền thông thời công nghệ số

- Nhà họ Lee mất dần quyền kiểm soát Samsung

- Tạp chí Forbes về tay nhóm nhà đầu tư Hồng Kông

- Anh em Bầu Thụy hết nổ và chán nổi

- Suy nghĩ về tiền theo tư duy của triệu phú

- CEO cao giá chưa chắc làm việc hiệu quả

- 10 công ty lãi lớn nhất thế giới

- 9 dự án “ngoài sức tưởng tượng” của Google

Chuyển nhượng, cho thuê hoặc hợp tác phát triển nội dung trên các tên miền:

Hoa Đà Lạt

Giá vàng SJC

Thị trường vàng

Mua sắm - Tư vấn mua sắm

Nội thất gỗ

Nhà xuất khẩu Việt Nam

Món ngon Việt

Tư vấn nhà đẹp

Hỏi luật gia - Hội luật gia

Kho hàng trực tuyến

Việc làm online

Cho người Việt Nam

Sắc màu Việt

Quý vị quan tâm xin liên hệ: tieulong@6vnn.com